Rentenmärkte

Rentenmärkte

US-Rentenmarkt

Der Krieg im Nahen Osten hat den Rohölpreis in die Höhe schnellen lassen. Aus Sorge vor Angriffen lassen Reedereien ihre Öltanker derzeit nicht durch die Straße von Hormus fahren. Jüngste Meldungen, denen zufolge die Gasförderung in Katar nach iranischen Angriffen zumindest eingeschränkt wurde, haben zuletzt zu einem starken Anstieg des Erdgaspreises geführt. Die Angst vor einem Energiepreisschock hat auch für erhebliche Volatilität am Rentenmarkt gesorgt. Während festverzinsliche Wertpapiere zum Wochenauftakt zunächst als sicherer Hafen gefragt waren, standen sie später eher auf der Verkaufsliste. Ausschlaggebend hierfür sind Inflationssorgen aufgrund eines möglichen Energiepreisschocks. Ob eine höhere Inflationsprämie am Rentenmarkt gerechtfertigt ist, hängt entscheidend davon ab, wie lange die Energieversorgung der Welt durch den Krieg beeinträchtigt ist. Dies lässt sich zum gegenwärtigen Zeitpunkt nicht eindeutig beantworten. Vor diesem Hintergrund ist davon auszugehen, dass die Volatilität am Rentenmarkt zunächst anhalten wird. Es ist damit zu rechnen, dass sich Phasen, in denen festverzinsliche Papiere gefragt sind, mit Phasen, in denen das Inflationsrisiko im Vordergrund steht, abwechseln werden.

Euro-Rentenmarkt

Nachdem die zehnjährige Bund-Rendite Ende Januar 2026 noch Niveaus um 2,90% erreicht hatte, tendiert sie nunmehr zu rund 2,75%. Auf den Euro-Rentenmarkt wirken derzeit diametrale Kräfte ein: Die Hoffnung auf eine konjunkturelle Erholung in Deutschland wird durch die jüngsten Indikatoren bestätigt. Nach vielversprechenden Einkaufsmanagerindizes, die bereits auf eine anziehende Produktion und Auftragslage hindeuteten, lieferte nun der ifo-Index hierfür einen markanten Hinweis. Auf der anderen Seite führen handels- und geopolitische Unsicherheiten wie die neuerlichen Zollankündigungen Trumps und der USA-Iran-Krieg dazu, dass die Bundesanleihen als sicherer Hafen gesucht werden.

Die belastenden Einflussfaktoren für die Bund-Renditen sollten mittelfristig die Oberhand gewinnen. So dürfte sich die deutsche Wirtschaft resilient zeigen und sich im weiteren Jahresverlauf sukzessive erholen. Der moderate Konjunkturaufschwung sollte aber größtenteils schuldenfinanziert sein. Die höhere Nettokreditaufnahme des Bundes geht mit einem steigenden Emissionsvolumen an Staatsanleihen einher, was eine höhere Rendite nach sich ziehen dürfte. Auf Jahressicht sehen wir die zehnjährige Bund-Rendite auf einem Niveau von 3,10%. Auch eine im Jahresverlauf wieder steigende Inflationsrate, die EZB-Zinserhöhungsfantasien induzieren dürfte, sollte dann die Bund-Renditen prägen.

Fazit

Kurzfristig werden die geopolitischen Geschehnisse im Nahen Osten für eine erhöhte Volatilität am Rentenmarkt sorgen, wobei Bunds zumindest temporär als sicherer Hafen fungierten dürften.

Anlagemöglichkeiten

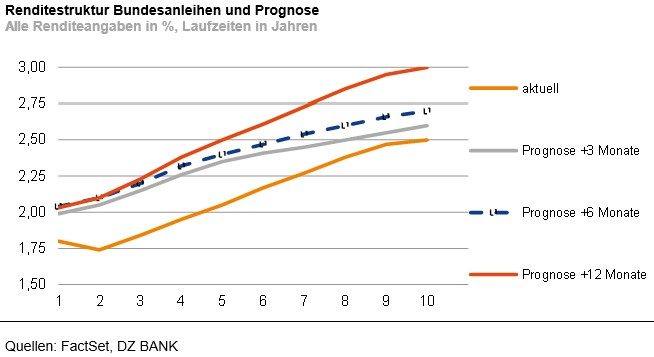

Mittelfristig dürfte die Zinsstrukturkurve im Euroraum steiler werden, sodass wir weiterhin kürzere und mittlere Laufzeiten in einem Anleiheportfolio übergewichten.

Zinsprognose vom 12. Februar 2026

| 04.03.2026 | +3 Monate | +6 Monate | +12 Monate | 31.12.2026 | |

|---|---|---|---|---|---|

| Refi-Satz | 2,15 | 2,15 | 2,15 | 2,15 | 2,15 |

| EZB-Einlagezinssatz |

2,00 | 2,00 | 2,00 | 2,00 | 2,00 |

| 3-Monats-Euribor | 2,06 | 2,05 | 2,05 | 2,10 | 2,10 |

| 10 Jahre | 2,77 | 2,80 | 2,95 | 3,10 | 3,10 |

| Vereinigte Staaten | |||||

| Fed-Funds-Target | 3,50-3,75 | 3,50-3,75 |

3,25-3,50 | 3,00-3,25 | 3,00-3,25 |

| 10 J. Treasuries | 4,09 | 4,50 | 4,60 | 4,40 | 4,40 |

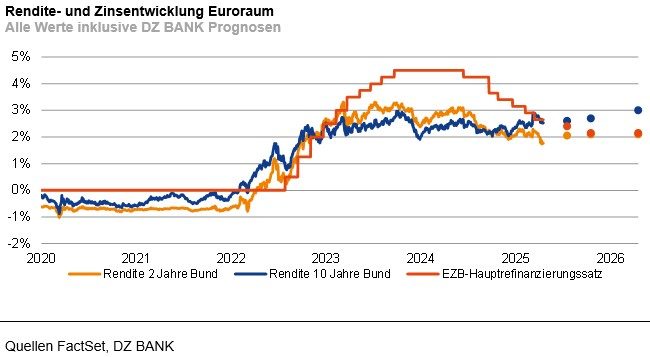

Rendite- und Zinsentwicklung Euroraum

Renditestruktur Bundesanleihen und Prognose

Hinweis: 1.) Wertentwicklungen von Finanzinstrumenten oder Finanzindizes in der Vergangenheit stellen keinen verlässlichen Indikator für künftige Wertentwicklungen dar. 2.) Soweit nicht ausdrücklich anders gekennzeichnet, werden Wertentwicklungen 'brutto' angegeben, d.h. insbesondere ohne Berücksichtigung von Kosten, Gebühren, Provisionen und ggf. Steuern einer entsprechenden Investition. Dies bedeutet, dass eine tatsächlich erzielbare Rendite der Investition deshalb niedriger sein kann. 3.) Sofern Finanzinstrumente oder Finanzindizes in Fremdwährungen notieren, können Währungsschwankungen die Renditen in Euro positiv oder negativ beeinflussen. Zu den Details eventuell genannter Anlageempfehlungen, insbesondere auch zu den jeweils offenzulegenden Interessenkonflikten zu Emittenten, verweisen wir auf die jeweils aktuelle Research-Publikation zu diesen Emittenten sowie unsere Website www.dzbank.de/pflichtangaben